Retailoví investoři nyní upřednostňují hotovost před akciemi a to nevěstí nic dobrého pro notorické pump-and-dump specialisty.

Akcie v očích investorů upadají v nemilost a analytici varují, že tato změna by nemusela dlouhodobým vyhlídkám pro budování papírového bohatství věstit nic dobrého.

Při odpovědi, co je nejlepším způsobem, jak investovat své peníze na 10 nebo více let v průzkumu Bankrate mezi více než tisícem Američanů, se poprvé od roku 2017 dostalo investování na akciovém trhu až na třetí místo. Za nejlepší způsob jej zvolilo pouze 16 % respondentů, a to v době velmi nízkých sazeb a naopak vysoké inflace.

To je obrovský odklon od výsledků loňského průzkumu, říká Greg McBride, hlavní finanční analytik u společnosti Bankrate. V průzkumu z roku 2020 bylo investování na akciovém trhu na prvním místě a jako nejlepší způsob dlouhodobého investování jej zvolilo 28 % respondentů. Letos se ale na první místo dostaly nemovitosti, které 28 % lidí uvedlo jako svou preferovanou investici. A na druhém místě (25 % účastníků) skončily hotovostní investice, jako jsou spořicí účty. O hotovostní investice tak vyjádřilo zájem nejvíce lidí od roku 2014.

To je znepokojující, obává se McBride, zejména s ohledem na současné prostředí nízkých úrokových sazeb a růstu inflace. „Dlouhodobé uchovávání hodnoty v hotovosti ve skutečnosti z vašeho bohatství ukusuje, nevytváří ho,“ vysvětluje.

Inflace snižuje bohatství uchovávané v hotovosti

Jak jsme si během pandemie připomněli, je chytré jak šetřit, tak investovat. Záchranný spořicí účet je důležitým finančním zajištěním a spoření na krátkodobé cíle vás pomůže ochránit se před možnou ztrátou hotovosti na trhu, když je zrovna období poklesů. Ale čím více peněz nečinně leží na spořicím účtu, o to více peněz přicházíte, upozornil Ben Carlson, ředitel správy institucionálních aktiv ve společnosti Ritholtz Wealth Management. „Tyto peníze nerostou zejména proto, že úrokové sazby jsou příliš nízké.“

Průměrná úroková sazba na tradičním spořicím účtu je mnohem níže, než je současná míra inflace, což znamená, že hodnota všech peněz, které na spořicím účtu ušetříte, se postupem času snižuje. A podobně je to i se spořicími účty s vysokým výnosem, které nabízejí jen nepatrnou návratnost vašich peněz. Naproti tomu od roku 2001 do konce loňského roku vykázal americký akciový index S&P 500 anualizovaný výnos 7,5 %, tedy naopak vyšší, než je inflace.

Akciový trh jako generátor bohatství

Je velkým překvapením, že odklon od akciového trhu zažíváme právě letos, diví se McBride. „Viděli jsme to i v minulých letech, ale obvykle to přichází po prudkém poklesu na trhu. Být svědkem takové změny po roce silného výkonu [na akciovém trhu] je opravdu oříšek.“

Přestože loni trh na začátku pandemie zaznamenal nejvýraznější propad, byl nakonec rok 2020 pro akcie výnosným rokem. Nasdaq Composite zaměřený na technologie nabral téměř 44 %, což představuje nejlepší roční výkon od roku 2009. A akciový index S&P 500 uzavřel rok 2020 se ziskem více než 16 %, zatímco Dow vzrostl o více než 7 %. „Volatilita stranou, akciový trh se dlouhodobě ukazuje jako efektivní generátor bohatství, ale musíte být ochotni vydržet,“ dodává McBride.

Za odklon od akcií může stát částečně i přesvědčení o neférovosti vůči drobným investorům, říká McBride. Když se Bankrate v březnu zeptala 2 500 Američanů, zda se domnívají, že je trh „zmanipulovaný proti individuálním investorům“, více než polovina všech dotázaných s výrokem souhlasila. Mnoho respondentů spojovalo toto přesvědčení s nedostatkem znalostí o akciovém trhu.

Kouzelné slovo „diverzifikace“

Zejména pro mladé lidi „je akciový trh skutečně klíčovou strategií pro spoření si na důchod a hlavním způsobem, jak si budovat bohatství po několik desetiletí své pracovní kariéry,“ uvádí McBride. Pokud se obáváte volatility akciového, pomůže vám chránit vaše aktiva a klid mysli diverzifikace, doplňuje Erika Safran, certifikovaná finanční poradkyně a ředitelka společnosti Safran Wealth Advisors v New Yorku.

„Investor s dlouhodobějším výhledem má expozici na několik tříd aktiv – domácí a zahraniční akcie, a stejně tak dluhopisy, aby zmírnil volatilitu,“ říká Safran. Pokud vložíte peníze do indexových fondů a ETF, dojde k diverzifikaci přirozeně. Oba investiční nástroje jsou levné a nabízejí snadný způsob, jak rozložit své investice a riziko.

Jak Safran, tak McBride ale varují, že abyste mohli použít akciový trh jako generátor bohatství, musíte zůstat zainvestovaní dlouhodobě. „Sledovat, jak se sentiment na akciovém trhu z roku na rok divoce hýbe, podkopává dlouhodobou perspektivu, trpělivost a disciplínu, která je nezbytná k tomu, aby bylo možné v průběhu času skutečně těžit z výhod akciového trhu,“ uzavírá McBride.

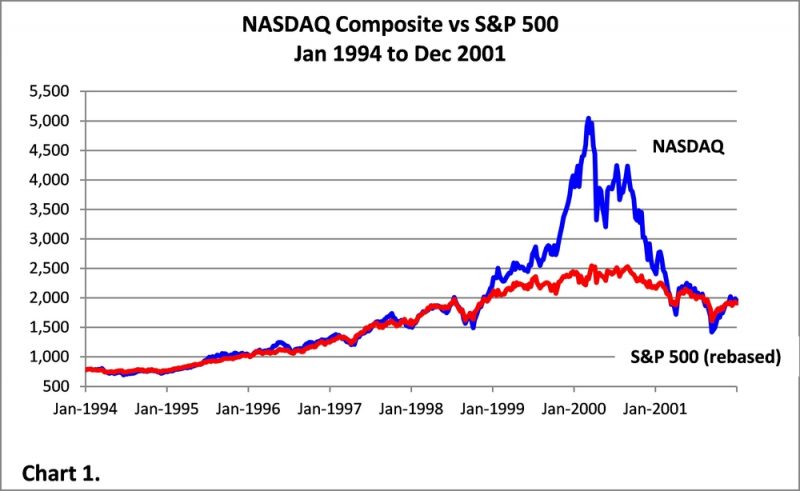

Pozn.: Dlouhodobé zainvestování však není tou nejlepší strategií. Je zcela nesmyslné být „dlouhodobě zainvestovaný“ pokud jsně vidíte všechny znaky bubliny např. během éry dot.com bubliny.

Obrázek v úvodu: Průběh dot.com bubliny na akciobých trzích – typické pump-and-dump schéma